Ett aldrig tidigare skådat test där centralbankerna snedvrider marknadsmekanismerna avskräcker från aktieplaceringar just nu, men kan öppna tillfällen framöver, tror Ålandsbankens aktiechef Albert Hæggström.

Albert Hæggström tillbringar morgon till kväll med näsan i skärmar, rapporter och i kundmöten för att sniffa fram information. Från Stureplan i Stockholm ger han ger raka besked: aktier är ingalunda billiga i dagsläget, tvärtom.

”Räntorna är så otroligt låga, centralbankerna försöker tvinga fram investeringar. Det smittar av sig på aktiemarknaden. Som placerare ska man inte gå med i det spelet. Därför har vi låg aktievikt. Vettiga värderingar kan finnas hos stora, tråkiga nordiska och europeiska bolag.”

Just nu utgör aktier 30 procent av Ålandsbankens portfölj, guld och silver står för 20 procent, därtill satsar man på high-yield nordiska företag (högriskobligationer, reds.anm.), bostadsfonder, med mera.

”Den vägen kan vi hitta en vettig årsavkastning på cirka 4–5 procent till rimlig riskprofil. Att drömma om en 10 procents årsavkastning från aktier, den historiska normen, är orealistiskt. Vi lever i en annorlunda värld.”

Varningssignaler. Börsbolagens vinstmarginaler ligger på historiskt höga nivåer jämfört med de senaste 20–25 åren. Alla siffror talar om höga förväntningar: värderingsnivåer, P/E-tal och Shillers CAPE-tal. Endast under teknikbubblan kring millennieskiftet samt innan börskraschen på Wall Street 1929 var värderingarna högre.

Kan centralbankerna stimulera fram robust tillväxt?

”Problemet är att räntemarknaden är ännu dyrare ur placerarsynpunkt, relativt sett. Jag anser att man inte får betalt för den rådande risknivån på aktiemarknaden, där optimister spelar Svarte Petter”, säger Hæggström.

Börsen bygger på psykologi. Den extremt positiva stämningen, sentimentet, eldas på av centralbankernas hyperaggressiva ränte- och stimulanspolitik.

”Jag tror att man får bättre köpläge på aktiemarknaden inom en nära framtid, inte här och nu. Det gäller att hålla krutet torrt, att ha cash i reserv”, säger Hæggström.

Börsen diskonterar en högre ekonomisk tillväxt än räntemarknaden, alltså räknar aktieplacerarna hem framtida vinster och bakar in dem i priserna.

”Räntemarknaden är så pass manipulerad av centralbanker. Förr kunde man räkna 3 procents reell tillväxt: produktivitetsförbättringar på 2 procent och 1 ytterligare procent från befolkningstillväxten.”

Nuförtiden gäller 0,5 procent var från produktivitet och ökande befolkning, alltså 1 procents reell tillväxt.

Brinn, pengar brinn. Att köpa statsräntepapper med negativ avkastning vore som att elda upp pengar.

”Det finns utdelning hos vissa high yield-företagsobligationer, men man måste vara jätteselektiv. Vi tror på medelstora nordiska bolag som saknar kreditbetyg, men stora betygsatta europeiska bolag är överprissatta.”

Spararna betalar för kalaset: centralbankerna skjuter fram allt större bålskålar medan baksmällan hägrar.

”Vi börjar se problem i banksektorn. Och hur ska pensionerna finansieras i en nollräntevärld? Den amerikanska centralbanken, FED, försöker normalisera läget genom att sakta höja styrräntan. Jag hoppas de fortsätter i rätt riktning, i maklig takt. Det kan ta 15–20 år. Ju mer pengar man trycker, desto tuffare blir anpassningen.”

Outforskat territorium. Håller näringslivet sakta på att nationaliseras då de schweiziska och japanska centralbankerna går in som ägare i stora bolag som Apple?

”Vi lever i en ny, underlig situation som väcker frågor. Centralbanker trycker digitala pengar och köper stora, multinationella bolag. Värdeskapandet saknar koppling till realekonomin, till traditionellt hårt arbete.”

Vissa marknadsaktörer spekulerar friskt kring eventuella aktieköp från ECB då centralbankerna snart handlat upp alla statspapper, liksom företagsobligationer.

”Givetvis medger FED inte öppet att de skulle ha ett implicit mandat att hålla aktiemarknaden under armarna, en ’target on S&P’. Men då börsen faller så vill ingen centralbank höja räntorna, i stället skjuter man till mer QE.”

Några slutsatser för småsparare: var medveten om att världens aktiemarknader bygger på en fruktansvärt hög belåningsgrad. Att smälta ner den skulden och infria de upptrissade förväntningarna i form av reell ekonomisk tillväxt kommer att ta lång tid.

Torsten Fagerholm text

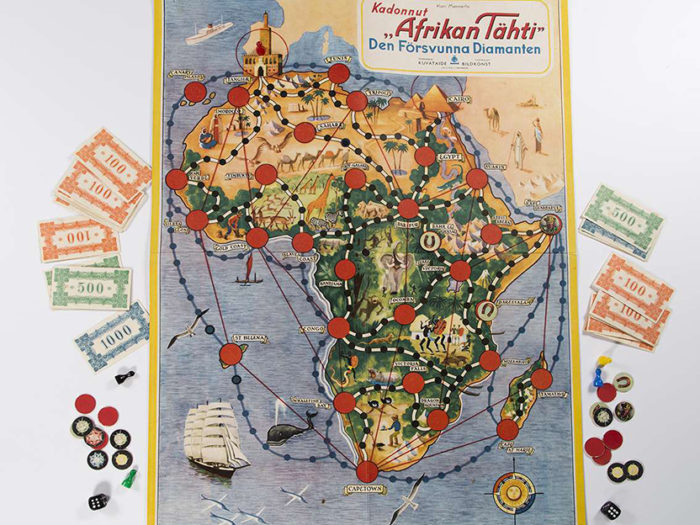

Fiktiva pengar, riktiga cash

- Pang, små gröna gubbar rider in på pansarvagnar i ett grannland. Tjoff, oljekartellen Opec enas om att strypa produktionen. Köp- eller säljläge? Liknande påhittade men realistiska framtidsscenarier serveras under fyra veckor i november i de finlandssvenska mediehusens lekfulla placeringstävling, Fondspelet.

- Ekonomiska världsnyheter ploppar in i mobilen eller i mejlen varje dag. Som spelare ska du reagera för att skydda dig från förluster och maximera din insats.

- Delta gratis, klå dina kompisar och kollegor! Alla deltagare får en fiktiv summa pengar att allokera i placeringsfonder i en konstgjord men lärorik finansvärld.

- Spelet pågår 1–29.11. Registrera dig på fondspelet.fi och spela på din smarttelefon, pekplatta eller dator.

- Vinnarna får valfria fondandelar – riktiga pengar.